Investorenbrief Januar 2022

Am Anfang eines jeden Jahres wünschen wir uns ein frohes, glückliches Jahr. Dieser Wunsch kommt nach zwei Jahren Pandemie sicher diesmal noch mehr von Herzen, als es in früheren Zeiten der Fall war. Für viele von uns wäre es ein frohes Jahr, wenn die Corona-Pandemie im Laufe des Jahres weitgehend verschwinden würde und wir wieder zu unserem „normalen Leben“ zurückkehren könnten. Dinge, die früher selbstverständlich waren und wo wir noch vor zwei Jahren nie auf die Idee gekommen wären, dass wir sie einmal vermissen würden: in ein Restaurant gehen, ein Konzert besuchen, auf Volksfeste gehen, Freunde und Geschäftspartner treffen und vieles mehr.

Viele von uns würde es unsagbar glücklich machen, wenn dies alles wieder dauerhaft möglich wäre. Sicher gibt es Hoffnung: Die Omikron-Variante könnte der Auslöser sein, dass aus der Pandemie eine Endemie wird. Also COVID zu einer „normalen Viruserkrankung“ wie der Grippe wird, die nur noch zeitweise und lokal beschränkt stärkere Ausbrüche verzeichnet. Die Chancen hierfür sind mit Blick auf die hohen Ansteckungsraten und der damit verbundenen deutlich ansteigenden Grundimmunität der Gesamtbevölkerung gegeben. Aber auch Anfang letzten Jahres haben wir mit Blick auf die anstehenden Impfungen bereits geglaubt, dass Corona bald hinter uns liegen wird. Hoffen wir, dass sich unsere Erwartungen diesmal erfüllen werden

Von der Pandemie zur Endemie

Da der weitere Pandemieverlauf und seine wirtschaftlichen und politischen Auswirkungen noch immer schwer abzuschätzen sind, ist auch ein Ausblick auf das Börsenjahr 2022 mit vielen Unsicherheiten verbunden, zumal von der politischen und gesamtwirtschaftlichen Seite zahlreiche Fragen offen sind.

Bezogen auf die Politik sind dies:

- Wie geht es mit dem Handels- und Wirtschaftskonflikt zwischen China und den USA weiter?

- Wird China gar den Versuch unternehmen, sich Taiwan einzuverleiben?

- Was könnte ein möglicher Einmarsch Russlands in die Ukraine an politischen Folgen nach sich ziehen?

- Bleibt es im Nahen Osten ruhig oder kommt es zu neuerlichen Eskalationen?

- Werden die Fliehkräfte im Euro-Raum weiter zunehmen?

- Ist die durch die Corona-Maßnahmen entstandene Spaltung in der Bevölkerung vieler westlicher Staaten wieder umkehrbar?

Darüber hinaus stellen sich natürlich zahlreiche gesamtwirtschaftliche Fragen:

- Wie schnell kann sich die Weltwirtschaft im Falle einer auslaufenden Pandemie erholen?

On the Post-Pandemic Horizon, Could That Be … a Boom? - Wie stark und nachhaltig wirken die staatlichen Investitionsprogramme in Infrastruktur und neue Technologien auf das Wirtschaftswachstum?

Im Fokus: Krisenpakete im Vergleich - Wie lange dauert es, bis sich die gestörten Lieferketten wieder normalisieren?

„Chinas Null-Covid-Politik wird Lieferkettenprobleme verschärfen” – Omikron bedroht die globale Logistik - Wird die Inflation bei einer Normalisierung der Handelsströme abnehmen, oder könnte eine Überhitzung der Wirtschaft dies verhindern?

- Was passiert mit dem Rohstoff- und insbesondere den Energiepreisen?

Warum die Inflation womöglich länger bleibt als gedacht - Könnten Vollbeschäftigung und der Mangel an qualifizierten Arbeitskräften zur Wachstumsbremse werden?

Mangel an Fachkräften bremst wirtschaftliches Wachstum - Kommt es zur Finanzierung der durch die Pandemie in Schieflage geratenen öffentlichen Haushalte über Steuererhöhungen?

COVID: Are tax hikes imminent to pay for pandemic?

Die Antworten auf all diese Fragen sind nur schwer vorherzusagen, zumal wir uns in einer historisch einmaligen Sondersituation befinden und es keinen Referenzzeitraum in der Vergangenheit gibt, an dem wir uns orientieren könnten. Bezogen auf die Aktienmärkte und damit für uns als Investoren ist es damit äußerst schwer, ein belastbares Szenario für das kommende Jahr aufzubauen. Aus jetziger Sicht spricht aber vieles dafür, dass sich bei einer möglichen Pandemieabschwächung die wirtschaftliche Dynamik weltweit beschleunigen wird. Die Versorgungssituation könnte sich sukzessive verbessern und der damit verbundene Kostendruck nachlassen. Die Inflation dürfte aber aufgrund der boomenden und möglicherweise auch heiß laufenden Wirtschaft auf relativ hohem Niveau verbleiben, was – nebenbei bemerkt – vielen Staaten mit Blick auf ihre durch Corona spürbar gestiegene Verschuldung nicht ungelegen kommen dürfte.

Die Zentralbanken werden, wie von der Bank von England und der amerikanischen FED schon eingeleitet, daher schrittweise ihre ultralockere Geldpolitik revidieren. Dem wird sich auf Dauer auch die EZB nicht entziehen können. Die Zeit der „unnatürlichen“ und in vielen Bereich auch schädlichen negativen Zinsen könnte damit zu Ende gehen. Wir glauben aber, dass die Zentralbanken beim Zurückdrehen ihrer Geldpolitik äußerst vorsichtig vorgehen werden, da ein Großteil der Inflation aktuell noch angebotsbedingt ist, die Zinspolitik aber auf die Nachfrageseite wirkt. Mit anderen Worten, höhere Zinsen keine Entlastung bei der Lieferkettenproblematik und auch beim Mangel an qualifizierten Arbeitskräften bringen. Zudem würden einige hochverschuldete Länder in Finanzierungsprobleme laufen. Insbesondere werden die Zentralbanken aber darauf fokussiert sein, die wirtschaftliche Erholung nach der Pandemie nicht zu gefährden und damit den „schwarzen Peter“ für eine neuerliche Krise zu erhalten.

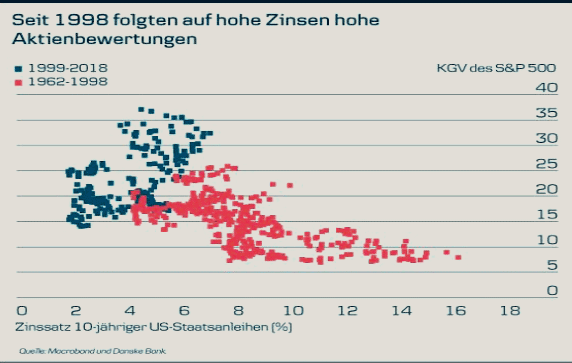

Was heißt das jetzt für den Aktienmarkt? Die Theorie besagt, dass steigende Zinsen immer negativ für Aktieninvestments sind, da die Abzinsungsraten für zukünftige Cash-Flows zunehmen und damit der Wert der gelisteten Unternehmen abnimmt. Zahlreiche empirische Untersuchungen belegen jedoch, dass dies keineswegs der Normalfall ist. Denn in den letzten 25 bis 30 Jahren gingen Zinserhöhungen der Zentralbanken mit steigenden Kursen und höheren Aktienbewertungen einher. Laut einer Untersuchung der US-Fondsgesellschaft T. Rowe Price waren seit Ende der 90er Jahre alle Zeiträume, in denen die amerikanische Zentralbank FED die Zinsen angehoben hat, mit einer deutlich positiven Entwicklung am Aktienmarkt verbunden. Zitat:

„Wir haben die gleitenden 12-Monatszeiträume der letzten 30 Jahre analysiert und 72 gleitende 12-Monatszeiträume isoliert, in denen die Rendite für 10-jährige US-Staatsanleihen um 50 Basispunkte oder mehr gestiegen ist. Dabei haben wir festgestellt, dass der S&P-Index in diesen Zeiträumen eine beachtliche Durchschnittsrendite von 17 Prozent generiert hat. Zudem haben wir geprüft, in wie vielen dieser Zeiträume die Aktienmärkte nach oben gegangen sind. Dabei kam eine erstaunliche Trefferquote heraus – und zwar von 100 Prozent.“

Zu ähnlichen Ergebnissen kommen unter anderem auch die Analysten von Blackrock oder der Danske Bank.

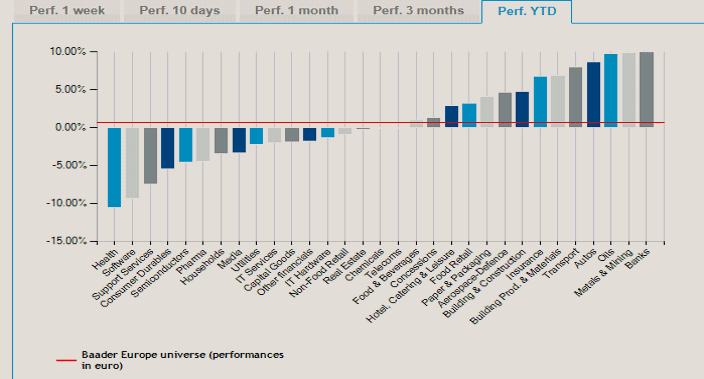

Ausschlaggebend für die auf den ersten Blick überraschenden Ergebnisse ist die Tatsache, dass steigende Zentralbankzinsen in der Regel mit einem starken Wirtschaftswachstum und einer zunehmenden Gewinndynamik der Unternehmen verbunden sind. In einer solchen Phase lassen sich steigende Kosten auch leichter in höhere Preisen an die Kunden weitergeben. Der Zinsanstieg trifft entgegen der üblichen Meinung hingegen eher defensive Sektoren, deren Aktienbewertungen mehr von ihrer Dividendenrendite und ihren Cash-Flows als vom Geschäftswachstum getragen sind. Im Gegensatz dazu haben sich laut der Untersuchung von Blackrock Sektoren wie Halbleiter und Industrieunternehmen bei steigenden Zinsen positiv entwickelt, da sich ihr wirtschaftliches Umfeld und damit ihre Umsatz- und Gewinndynamik weiter verbessert hat. Vor diesem Hintergrund halten wir die in den letzten Wochen zu beobachtende reflexartige Reaktion vieler Anleger, diese Sektoren und hier insbesondere Technologiewerte zu verkaufen, für übertrieben.

Sektorenperformance erste Januarhälfte 2022

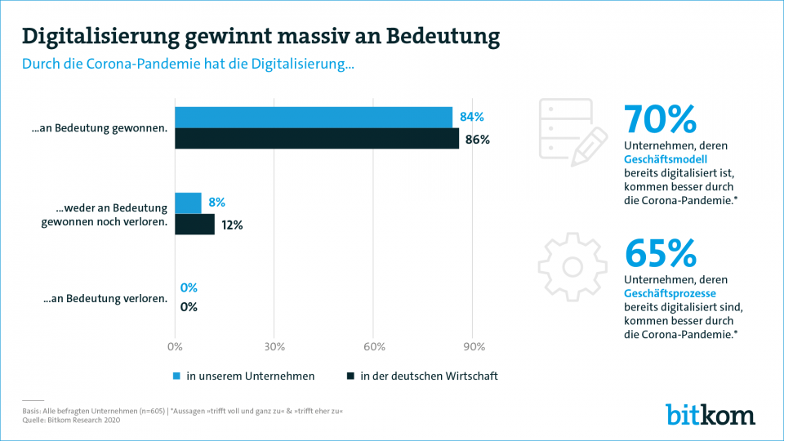

Teilweise wird dies mit dem Argument belegt, dass gerade der Technologiesektor zu den Gewinnern der Corona-Krise gehört habe. Das Wachstum würde sich daher verlangsamen, wenn die Welt wieder zur Normalität zurückkehrt. Mit Blick auf das Thema Digitalisierung sehen wir jedoch genau das Gegenteil! Die hiermit angestoßenen Entwicklungen werden sich in einer „Post-COVID Zeit“ eher beschleunigen. Dies bestätigen auch unsere zahlreichen Unternehmenskontakte. Nahezu alle Gesellschaften, mit denen wir zuletzt gesprochen haben, verfolgen Projekte zum Ausbau der Cloudnutzung, neuen Datenbanken und ihrer Analyse, künstlicher Intelligenz, IoT oder Augmented Reality. Im Softwarebereich spricht zudem vieles dafür, dass große Installationen – zum Beispiel SAP-Projekte – mit Blick auf die organisatorische Belastung auf die Zeit nach der Pandemie verschoben wurden.

Generell sind wir davon überzeugt: Das Thema Digitalisierung hat durch Corona zwar an Bedeutung gewonnen, das war aber erst der Anfang eines großen, über das ganze vor uns liegende Jahrzehnt gehenden Wachstumsschubs, der zudem erhebliche Produktivitätsgewinne bringen und damit mittelfristig den Inflationsdruck wieder verringern wird. Viele Unternehmen haben durch die Pandemie erkannt, dass die Digitalisierung ein entscheidender Einflussfaktor für den zukünftigen Unternehmenserfolg darstellt. Investitionen in diesen Bereich sind daher von erheblicher strategischer Bedeutung und entscheidend für den langfristigen Unternehmenserfolg.

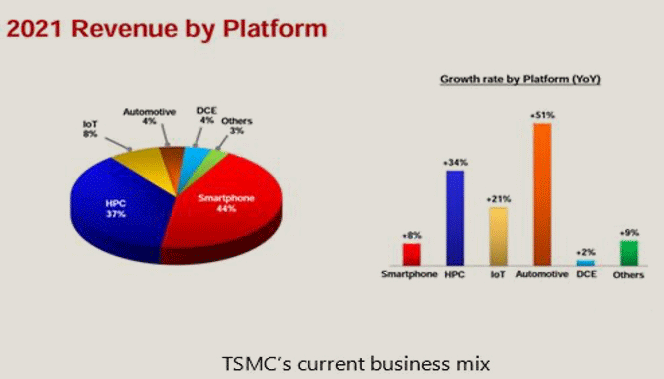

Diese Aussage wird auch durch die Geschäftsprognosen des größten und wichtigsten Halbleiterherstellers der Welt, Taiwan Semiconductor (TSMC), belegt. Das Unternehmen hat zum zweiten Mal seine Umsatzerwartungen für die kommenden 5 Jahre deutlich angehoben und gleichzeitig die Investitionspläne in neue Fertigungsanlagen massiv erhöht. War man vor der Pandemie von einem jährlichen Umsatzwachstum von 5-10% ausgegangen, so ist man inzwischen bei 15-20% angelangt.

Die entscheidenden Wachstumsimpulse kommen dabei aus den Bereichen HPC (High Performance Computing = Server für Themen wie Cloud, künstliche Intelligenz und Blockchain), Internet der Dinge und dem Automobilbereich, wo autonomes Fahren und neue Antriebsarten einen massiven Halbleiterbedarf nach sich ziehen. TSMC vereint mehr als 50% der weltweiten outgesourcten Halbleiterfertigung auf sich. Das Unternehmen hat daher einen hervorragenden Einblick in die Produktionspläne seiner Kunden und auch deren Abnehmer. Darüber hinaus ist die Gesellschaft historisch für ihre vorsichtige Planung bekannt.

Wir sehen dies als Beleg unserer schon oft geäußerten These, dass Halbleiterunternehmen mit Blick auf den extrem hohen Chipbedarf zahlreicher neuer Technologien zu den strukturellen Gewinnern der Digitalisierung gehören. Mit Blick darauf erscheint der aktuelle Abverkauf der Halbleiter, aber auch des gesamten Technologiesektors, nicht gerechtfertigt und sollte sich als vorübergehende Korrektur erweisen.

Why Rising Interest Rates Needn’t Stall Big Tech

Dies gilt unseres Erachtens auch für den Gesundheitssektor, der mit ähnlichen Argumenten in den letzten Wochen ebenfalls spürbar unter Druck stand. Wir glauben nicht, dass sich die Geschäfte der meisten Unternehmen aus dem Gesundheitsbereich nach der Pandemie schlechter entwickeln werden. Mit Ausnahme von dem einen oder anderen expliziten Corona-Gewinner dürfte genau das Gegenteil der Fall sein. Viele Behandlungen und Operationen, die aufgrund der Belastung des Gesundheitssystems durch COVID verschoben oder reduziert wurden, dürften nachgeholt werden. Auch klinische Studien zu neuen Medikamenten können ohne die COVID-Einschränkungen wieder schneller und einfacher durchgeführt werden. Nicht zuletzt sollte der durch die Pandemie ausgelöste Fokus auf die Schwachstellen der aktuellen Gesundheitssysteme zu erheblichen Investitionen in neue Diagnose- und Behandlungsmethoden führen und auch hier die Nutzung digitaler Technologien vorantreiben.

Health stocks to watch as pandemic eases

Mit unserem Fokus auf die Sektoren Technologie, Gesundheit und Industrie sehen wir uns weiter für die Zukunft gut positioniert. Die Neubewertung der „Gewinner des Wandels“ hat nach unseren Erfahrungen einen langen Atem und läuft oft über viele Jahre. Zudem haben sich in den letzten zwei Jahren bei weitem nicht alle unsere Werte überdurchschnittlich entwickelt. Gerade viele Industriewerte, aber auch zahlreiche Software und Gesundheitsaktien, sicher mehr als die Hälfte unsere Portfolios, haben eher unter dem Pandemieeinfluss gelitten. Hier könnte es in den nächsten 12 Monaten zu deutlichen Aufholeffekten kommen. Wir sind daher für das laufende Jahr und auch danach weiter optimistisch gestimmt. Mit Blick auf die große Unsicherheit in den Märkten und einige kurzfristige Risiken halten wir in beiden Fonds jedoch aktuell eine höhere Kassenquote. Diese werden wir sukzessiv einsetzen, um attraktive Wachstumswerte bei ausgeprägten Rückschlägen zuzukaufen.

Im Dezember wiesen unsere beiden Fonds mit +1,0% (ReValue Fonds) und +2,2% (Marathon Fonds) eine positive Performance auf, konnten aber aufgrund der schwächeren Entwicklung der hoch gewichteten Sektoren Technologie und Gesundheit nicht ganz dem Markt folgen. Auf Gesamtjahresbasis haben aber beide Fonds mit +22,5% (ReValue) und +27,9% (Marathon) die meisten europäischen Indices deutlich geschlagen.

Sehr geehrte Investoren und Freunde von APUS Capital,

die alte Börsenweisheit „the trend is your friend“ gilt unseres Erachtens auch für die fundamentalen Einflussfaktoren an den Börsen. Wir glauben nicht, dass sich nach einem möglichen Pandemieende etwas Wesentliches an den Sektoren und Einzelunternehmen ändert, die zu den Gewinnern der aktuellen Megatrends wie Digitalisierung, Klimawandel oder demographischer Wandel gehören. Wenn es auch kurzfristig Argumente gibt, die Kurse steigen lassen, möchten wir zum Beispiel nicht in Banken oder traditionelle Händler investiert sein. Dort dürften die Geschäftsmodelle weiter unter Druck stehen. Die wahren langfristigen Gewinner finden wir auch in Zukunft mit großer Wahrscheinlichkeit woanders. Da halten wir es wie der Altmeister der fundamentalen Investoren:

„Kaufe eine Aktie, wenn Du Dir wünschst, dass Dir das Unternehmen gehört – nicht, wenn Du Dir wünschst, dass die Aktie steigt“

Lassen Sie uns daher nicht durch kurzfristige Entwicklungen den Blick für die großen Trends verlieren. Das Jahr ist noch lang, da ist noch vieles möglich. Hoffen wir daher, dass es in jeder Beziehung ein fröhliches und glückliches Jahr wird. Vor allem aber wünschen wir Ihnen – und das ist sicher die wichtigste Erkenntnis der letzten zwei Jahre – gute Gesundheit!

Mit besten Grüßen von den Mauerseglern aus Frankfurt!

Dr. Wolfram Eichner, Jürgen Kaup, Stefan Meyer, Johannes Ries, Harald Schmidt, Dr. Roland Seibt und Heinz-Gerd Vinken